9月29日,万润新能以299.88元/股在科创板挂牌交易。凭借2021年量价齐增的难得大好形势,公司发行市盈率达到75.25倍。

上市首日,公司股价报收于217.14元,破发幅度达27.59%,众多中签的机构投资者和普通散户损失惨重。今日,公司股价继续下跌,截至收盘再跌5.89%。

除了高估值发行外,业绩增速的可持续性和核心竞争力存疑等公司基本面方面的问题,也是万润新能上市后股价“无抵抗”式下跌的重要因素。

2019和2020连续两年业绩下滑后,万润新能在2021年、也就是上市前一年赶上了磷酸铁锂产业大发展,量价齐增之下,公司业绩迎来爆发。不过,公司盈利能力和市场份额却悄然出现了下滑。

同时,巨大的赚钱效应也吸引了大量资本进入,机遇背后危机潜藏。万润新能通过天价IPO以解资金困局,但“戴维斯双击”的增长逻辑已经面临重大考验。

业绩大增背后 市场份额和利润率双下滑

万润新能主营业务是磷酸铁锂的研发、生产和销售,产品主要用于制造锂电池的正极材料。由于相比三元材料具有更高的安全性和显著的成本优势,下游需求带动磷酸铁锂产业在2021年迎来爆发式增长。

2021年,万润新能实现营业收入22.29亿元,一改过去两年连续下滑的态势,同比增长224.0%,归母净利润3.53亿元,在连续两年亏损后实现盈利。

今年上半年,受益于行业高速发展,万润新能营业收入33.95亿元,实现净利润4.94亿元,公司收入和利润再次双双大涨。

2021年,万润新能磷酸铁锂销量约4万吨,同比增长113%,单吨售价为5.42万元,同比增长64%。量价齐升是万润新能业绩爆棚的最重要因素。

不过,靓丽业绩背后,一些不利的迹象正在浮现。

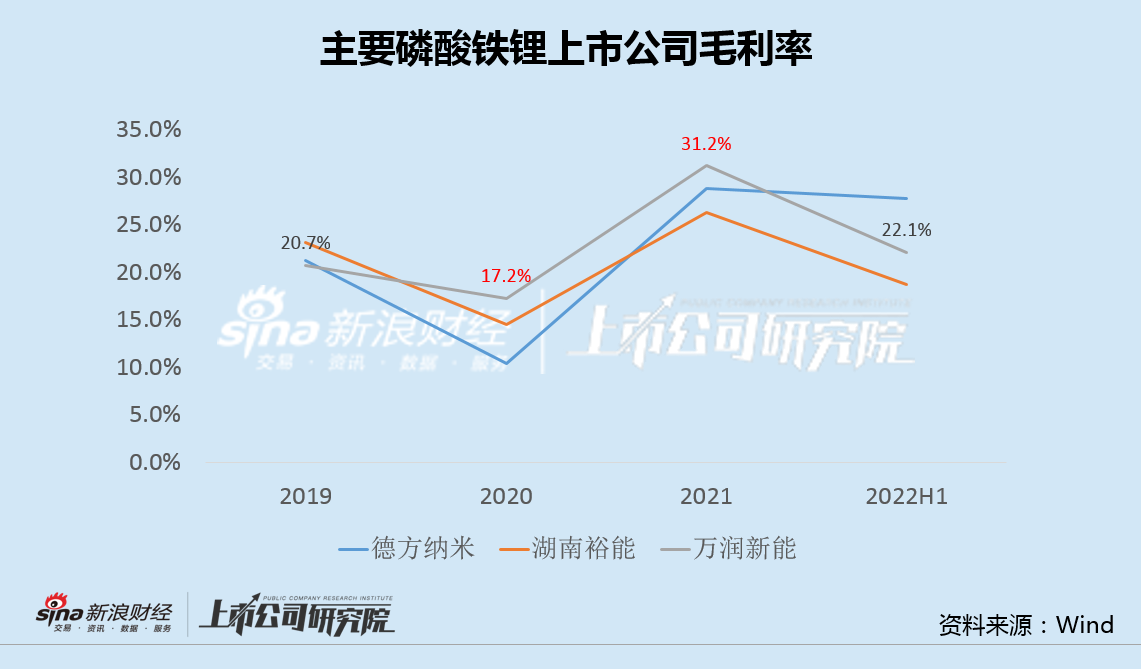

2020和2021年,万润新能以17.2%和31.2%的毛利率位居主要磷酸铁锂材料上市公司前列。今年上半年,万润新能毛利率跌至22.1%,大幅下滑9.1个百分点,抖客网,跌幅在几家公司中最大。

不光盈利能力大幅下降,公司市场份额和排名在日趋激烈的竞争中同样处于下滑趋势。

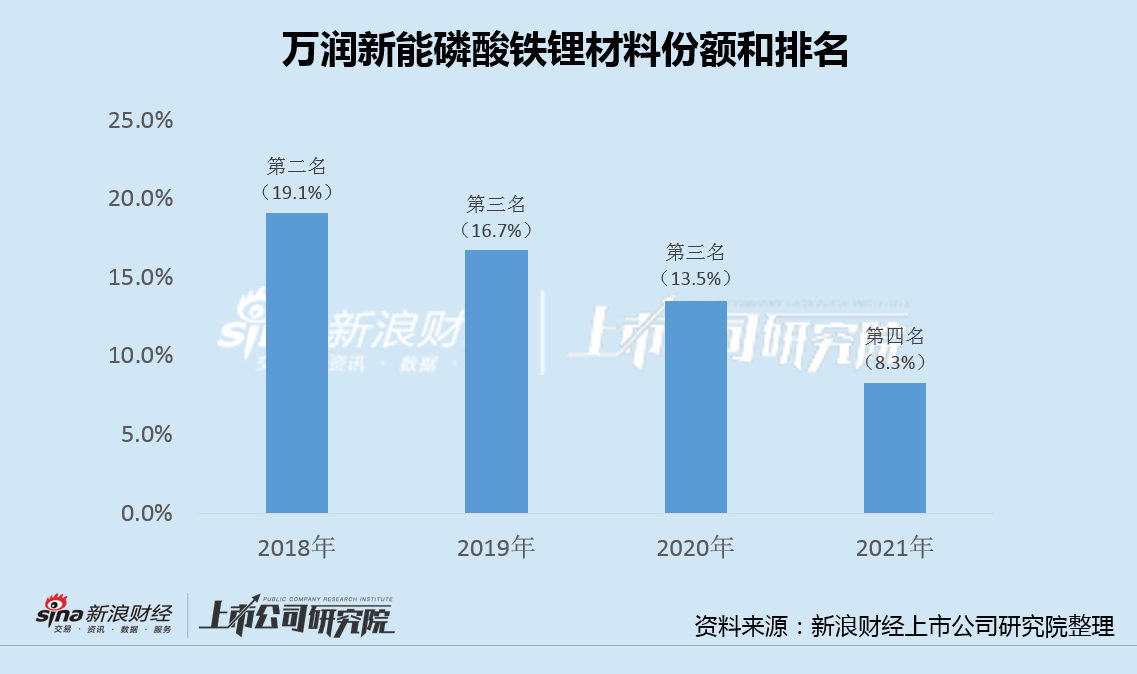

统计显示,2018年至2021年,万润新能磷酸铁锂材料市场份额分别为19.1%、16.7%、13.5%和8.3%,份额排名依次为第二、第三、第三和第四名,市占率和排名均呈现逐年下滑的态势。

由此可见,万润新能2021年的业绩爆发完全得益于行业的大发展,公司在行业内竞争中并未体现出过人的优势。

更重要的是,磷酸铁锂行业的竞争格局已经出现了恶化趋势,产能过剩已成业内的新忧虑。

共2页 [1] [2] 下一页

|

原标题:【万润新能“戴维斯双击“逻辑面临巨大考验 天价IPO以解资金困局?】 内容摘要:9月29日, 万润新能 以299.88元/股在科创板挂牌交易。凭借2021年量价齐增的难得大好形势,公司发行市盈率达到75.25倍。 上市首日,公司股价报收于217.14元,破发幅度达27.59%,众多中签的机构 ... 文章网址:https://www.doukela.com/zmt/156579.html; 免责声明:抖客网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。 |