冬日的“速冻”开启得十分迅猛,但选择赴美IPO的新骏羊绒服饰的IPO进程似乎要迎来新的进展。

去年7月,新骏羊绒服饰作为备案新规以来,中国证监会公布的首家拟纳斯达克IPO企业获得备案通知书,可见其已取得美国IPO上市的前置要求,然而却迟迟未见新的动向。

智通财经注意到,在进入2024年后,新骏羊绒更新了一份新的招股书,似乎意味着其“敲钟”步伐的临近。然而,基本面的变化,还能令新骏羊绒服饰成为资本的“宠儿”吗?

收入锐减,由盈转亏

据了解,新骏羊绒服饰是一家总部位于上海的服装行业的供应链管理服务供应商,成立于2014年,为客户提供一站式的纱线产品、纺织品和成衣解决方案。公司客户包括品牌商、纺织品制造商、服装采购代理以及在线时尚服装零售商。

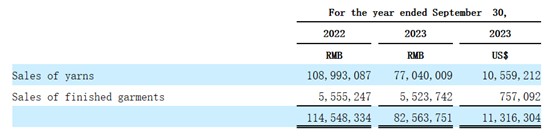

然而,业绩的骤变或许会让投资者心生谨慎:据招股书披露,在截至9月30日的2022财年和2023财年,公司营收分别为1.14亿元,8256.37万元(人民币,抖客网,单位下同),同比下降约28%。从利润端来看,公司在2022财年整体经营还是不错的,录得722.68万元,却在2023财年内火速业绩“变脸”,由盈利转为亏损99.39万元。

针对于业绩的大幅波动,新骏羊绒指出,其收入的下降主要因纱线销售额减少所致。在2023财年,公司的纱线销售额由上年同期的约1.09亿元下跌29.3%,至7704万元,原因是经济低迷及市场需求下降导致纱线平均售价下跌。

而从中亦不难看出,2023财年,纱线的销售收入占总营收比例的93.31%,堪称“顶梁柱”业务,因而其波动的加剧,也影响着新骏羊绒的整体业绩表现,而成衣销售业务相较于上年同期基本保持稳定。

从盈利指标来看,截至2023年9月30日,纱线毛利率从2021年同期的12.4%锐减至4.1%,下降了8.3个百分点,依然是因经济低迷及市场需求下降导致纱线平均售价下跌。而成衣的毛利率反而从11%上升至20%,却因规模较小,对整体业绩的下滑并未构成带动作用。

在三费角度来看,2022财年公司销售和营销费用和一般和行政费用均较去年保持着相对稳定,营业成本反而较上年同期有较大幅度的下降,但因收入和盈利上的锐减,“降本”似乎并未达到“增效”的效果,这似乎也与整体纺服行业的不景气有所关联。

除此以外,新骏羊绒依然存在着客户集中度较高,或将带来一定业绩波动风险。据披露,截至2022年9月30日和2023年9月30日,公司前五大客户产生的收入分别占其总收入的88%和81%。公司在招股书中坦承,与前五大客户的交易主要通过订单进行,并无签订长期协议。

而新骏羊绒同步也面临着“缺血”的困扰。截至 2023 年 9 月 30 日,公司的大部分流动资产由应收账款组成,在2022、2023财年,其应收账款净额达到了惊人的5699.63万、4709万元,而相对于营运资金需求,其现金水平较低,同期现金和银行余额由2022财年末的116.65万元锐减至59.18万元。

除非公司能及时收回部分应收账款,否则如果没有额外融资,新骏羊绒可能没有足够的营运资金来为其运营提供资金。而公司预计未来几年的运营和资本支出将会增加,因为其扩大了原材料库存,并加强了供应链管理服务,以覆盖更大的客户群。因此,赴美IPO或许将是新骏羊绒迫在眉睫的融资之举。

共2页 [1] [2] 下一页

|

原标题:【纺纱制线谋上市,盈转亏的新骏羊绒服饰难“过冬”?】 内容摘要:冬日的速冻开启得十分迅猛,但选择赴美IPO的新骏羊绒服饰的IPO进程似乎要迎来新的进展。 去年7月,新骏羊绒服饰作为备案新规以来,中国证监会公布的首家拟 纳斯达克 IPO企业获得备案通 ... 文章网址:https://www.doukela.com/zmt/264748.html; 免责声明:抖客网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。 |