据方正证券固收的研究报告,选取资产规模、盈利能力、资本充足率、流动性、区域经济水平和股权结构等6个一级指标,并细分为13个二级指标对山东省城商行和农商行进行量化评价,按照0-5分进行打分。

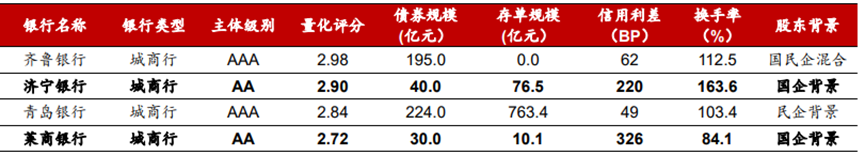

量化评分在 2.8 分以上的银行发行人具体如下:

农商行110家中 15%为国企背景

根据银保监会的银行类金融机构法人名单,结合方正证券固收研究报告,截至2021年末,山东省共有 14 家城市商业银行和 110 家农村商业银行,分布在全省 16 个地级市。从城市分布来看,多数地级市拥有 4家以上的城商行和农商行。 青岛市和枣庄市相对较少。具体来看,青岛市拥有 1 家城商行和 1 家 农商行,枣庄市拥有 1 家城商行和 2 家农商行。

山东省城商行中 86%具有国企背景,农商行中 15%有国企背景。以企业股权穿透后的受益人属性来判定银行股东背景,将股东背景划分为国企背景、国企民企混合背景、民企背景和股权关系不透明四个分类。山东省 14 家城商行中,齐鲁银行、日照银行和烟台银行为国企民企混合背景,临商银行、青岛银行为民企背景,其他银行均为国企股东背景。山东城商行中,国企股东背景达到 86%。而山东省 110 家农商行中,国企背景、国企民企混合背景和民企背景的分别有 6 家、11 家和 93 家,国企背景仅占比 15%。

1. 不良率下降,资产质量较好

方正证券固收研究报告显示,2021 年末山东省城商行总资产规模达到 28201 亿元,农商行总资产达到 11124 亿元。市场占比方面,2019年-2021年,山东省城商行总资产占全国比重分别为 5.5%、 5.9%和 6.3%,保持稳健增长。而农商行 2021 年总资产占比 2.4%, 近三年基本维持在相同水平。

资产增速方面,山东省城商行资产增速虽有下滑但仍然高于全国水平。2020 年和 2021 年,山东省城商行总资产同比增速分别达到 19.5%和 16.2%,增速有所放缓但持续高于全国平均水平。而农商行总资产增速则由 16.2%降低至9.7%,低于全国农商行平均资产增速 9.9%。

值得一提的是,山东省商业银行不良率近三年呈下降趋势,资产质量较好。其中,城商行不良率分别录得 2.1%、1.7%和 1.7%,低于全国平均水平的 2.3%、1.8%和 1.9%。农商行不良率则由 2019 年的 3.7%下降至 2021 年的 2.3%,而全国农商行不良率在 2021 年末仍有 3.6%。

需要注意的是,现阶段房地产行业面临较大的下行压力,方正证券指出,如果银行房地产业务贷款投放过多,则可能产生一定的或有风险。山东省内城农商行涉房贷款规模占比中贷款比例总体不高。从 2021 年报来看,山东省共有 6 家 城商行和农商行房地产业务贷款规模(不含个人贷款)超过 50 亿元, 其中青岛农村商业银行和青岛银行分别达到 302 亿元和 212 亿元,规 模相对较大。而从房地产贷款比例占贷款总额比例来看,共有 14 家 城商行和农商行超过 2%。

山东省内城商行和农商行均维持了负债规模的持续增长。2021 年末,山东省城商行和农商行负债规模分别为 26125 亿 元和 10337 亿元,存款规模则分别达到 20102 亿元和 8164 亿元。从 负债结构来看,2019 年-2021 年,山东省城商行一般存款占总负债比例小幅上升,而农商行一般存款占总负债比例有所回落。其中,城商行由 80%上升至 80.5%,农商行由 91.7%下降至 88.7%,但变化均相对较小,负债来源稳定。另一方面,山东省城商行同业负债平均占比由 2019年的 8.1%下降至 2021年的 7.1%,农商行则由 2%下降至 1.7%。

同时,山东省城农商行同业负债平均占比绝对水平不高,离监管要求的 “同业负债不超过三分之一”还有较远的距离。2021 年末,同业负 债规模超过百亿的只有 7家银行,其中城商行六家,农商行一家。青岛银行和齐鲁银行同业负债规模最大,分别达到 485.5 亿元和 321.8 亿元,潍坊银行同业负债占比最高,达到 11.7%。

净息差方面,2019-2021 年,山东省城商行净息差由 2.6%下降至 2.2%,农商行净息差由 2.4%下降至 2.1%。从全国范围来看,城商行和农商行净息差同样呈下降趋势。从绝对水平上来看,山东省城商行净息差始终高于全国平均水平,2021 年高出全国平均水平 0.3 个百分点。而山东省农商行净息差近三年始终低于全国平均水平,2021 年净息差低于全 国平均 0.2 个百分点。

2. 今年存量债券规模略有下滑,截至10月中旬存量1063亿

存量债方面,2021 年以前山东省城农商行的存量债券规模持续增长,但 2022 年至今略有下滑。截至 2022 年 10 月 14 日,山东省城农商行存量债券规模达到 1063 亿元,其中,普通银行债、二级债 和永续债规模分别达到 300 亿元、338 亿元和 425 亿元。除永续债持续增长外,普通银行债和二级债规模均有所回落。山东省和全国城商行、农商行均表现出永续债增长较快,但普通银行债、二级债规模下降的特征。

(资料来源:WIND,方正证券研究所)

山东省存量银行类债券信用利差整体较高。以 10 月 14 日 收盘统计,山东省存量银行类债券平均信用利差为 149BP,在全国 30 个有数据省份中从低至高排名第 19 位。具体来看,山东省城商行债券平均利差 157BP,排名全国第 21 位;农商行平均利差达到 81BP, 排名全国第 8 位。

13项量化指标综合排名

据方正证券固收的研究报告,结合数据可得性,选取资产规模、盈利能力、资本充足率、流动性、区域经济水平和股权结构等6个一级指标,并细分为13个二级指标对浙江省城商行和农商行进行量化评价。具体的指标和对应权重如下:

(资料来源:Wind,方正证券研究所)

本文对除股权关系之外的12个二级指标进行样本统计。方正证券固收在研究报告内对每个指标均设置了5个打分区间,不同指标根据数值所处区间,可获得的分数在0分-5分之间。具体如下:

对于股权关系分项,也按照此前对股东背景的分类,进行直接赋分:国企背景得5分,国企民企混合背景得3分,民企背景得2分, 股权关系不明确得1分。

通过打分卡为山东省 124家银行的二级指标赋分后,结合模型设置的指标权重,计算出每家银行的最终得分。

1.齐鲁银行、济宁银行等4 家得分较高

据方正证券固收的研究报告显示,124 家银行得分均在 3 分以下。齐鲁银行和济宁银行分别以 2.98 分和 2.90 分位列前两位。得分在 2-3 分的银行共有 9 家,1-2 分 的 12 家。同时还有 73 家银行由于信息披露不完整,得分在 1 分以下。

量化评分在 2.8 分以上的银行发行人汇总

(资料来源:方正证券研究所)

2. 4家重点银行分析

|

原标题:【 124家山东省城农商行评测出炉,齐鲁银行、青岛银行等性价比居前,日照银行等靠后 】 内容摘要:据方正证券固收的研究报告,选取资产规模、盈利能力、资本充足率、流动性、区域经济水平和股权结构等6个一级指标,并细分为13个二级指标对山东省城商行和农商行进行量化评价,按照 ... 文章网址:https://www.doukela.com/jc/182772.html; 免责声明:抖客网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。 |