业绩滞涨多年后,北京燕京啤酒股份有限公司(000729.SZ.下称“燕京啤酒”)终于跟上行业高端化步伐,但最近,一则问询函将其推到聚光灯下。

粤海永顺泰集团股份有限公司(下称“永顺泰”)近期首发过会,由于该公司向燕京啤酒销售的定制产品销售单价毛利率均高于其他产品,发审委要求说明其合理性。

根据两家公司的财报,其披露的销售数据存在出入。由此,这家国内规模最大的麦芽制造商与燕京啤酒的关联关系也被网曝。

事实上,关于公司的未来前景,市场已产生意见分歧。而从燕京啤酒最新动作来看,其似乎已经意识到内部管理问题,正在进行大刀阔斧的改革。

01

受益冬奥迎业绩拐点

公开资料显示,燕京啤酒成立于1980年,作为国家重点扶植的啤酒厂商,上世纪90年代中期成为中国最大的啤酒生产企业,并于1997年于深交所挂牌上市。但在2013年行业销量见顶后,其销量、市占率纷纷进入下行阶段。

近年来,燕京啤酒瞄准中高端市场,推出燕京白啤、燕京八景、燕京精酿、燕京冬奥定制产品、燕京U8小度酒等产品,充实了自身的产品序列,业绩也开始企稳回升。

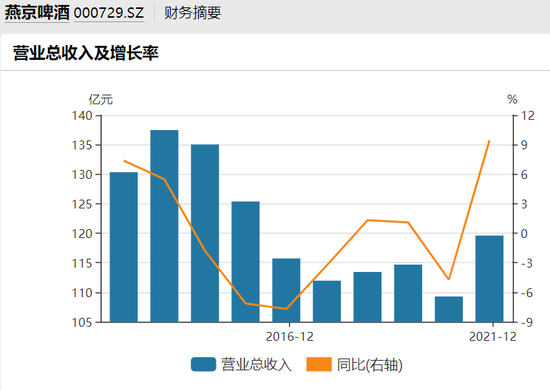

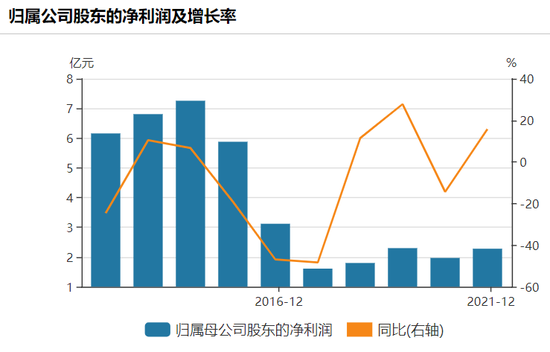

2019年至2021年,燕京啤酒营收分别为114.68亿元、109.3亿元、119.6亿元;归母净利润分别为2.3亿元、1.97亿元、2.3亿元。

今年一季度,公司营业收入31亿元,同比提升11.66%;归母净利润86.4万元,同比扭亏为盈,主要系土地出让带来2543万元资产处置损益所致,同期扣非净利润亏损2484.6万元。

安信证券分析称,“民族品牌”一直是燕京啤酒的品牌代名词。2022年,公司自赞助北京夏季奥运会后再度赞助北京冬奥会,在冬奥营销中获得巨大营销声量,抖客网,扩大了燕京啤酒在年轻消费者群体中的品牌影响力。

但在二级市场,其股价表现却一直不温不火。早在2020年年末,燕京啤酒股价就达到10元/股,但此后股价一直在6~10元间波动起伏,很难超过2020年末的水平。截至今年8月8日收盘,该股报8.08元/股,市值227亿元,滚动市盈率67倍。

02

作为曾经的行业龙头,燕京啤酒为何难以回到高光时刻?在公开平台,有投资者因此发出质疑:“为什么珠江啤酒一季度卖了8亿多赚了超7000万元,而燕京啤酒卖了30多亿元,只有80多万的利润?太不可思议了。”

机构普遍认为,公司高端化进程缓慢,管理能力有待改进,导致费用率较高,并拖累盈利水平。

浦银国际报告指出,燕京啤酒缺乏有力产品组合,难以迎合消费升级;产品组合主要有三个方面仍待改善:品牌力弱、产品定位低、缺乏国际品牌加持。产品组合的缺陷将很大程度上继续阻碍燕京啤酒高端化的进程,限制公司单价与毛利率的提升。

海通国际近期发布研报,下调燕京啤酒评级至弱于大市。“燕京啤酒作为行业发展最初期便成立的公司,前期抢占北京地区市场份额,进入21世纪通过收购各地酒厂,开始了全国化扩张步伐。但2013-2019年吨价复合年均增长率仅为3.8%,近十年未能跟上行业步伐。公司产能利用率低于行业平均水平,导致关键运营效率指标(生产人员人均销量、销售人员人均销量、人均创收、人均创利)均处于行业低水平,显著拖累公司盈利水平。”

根据公开资料,公司股价滞涨,可能不止上述原因。

7月28日,燕京啤酒的供应商永顺泰首发上会获通过,发审委明确要求永顺泰说明向燕京啤酒销售的定制产品销售单价、销售毛利率均高于其他产品的原因与合理性,向燕京啤酒销售的高毛利率是否可持续。

根据燕京啤酒2020年和2021年年报,公司并未将永顺泰作为关联方进行披露。而企查查数据显示,永顺泰独立董事张五九的配偶在燕京啤酒担任独立董事,构成某种关联关系。

不仅如此,两家公司披露的相关数据不一致难以解释。

根据永顺泰招股书,2018年到2020年,其向燕京啤酒销售金额分别为2.16亿元、2.51亿元、3.3亿元;而燕京啤酒披露的数据显示,2018年至2020年,与第一大供应商的交易金额为7959.34万元,1.63亿元、8083.82万元。

共2页 [1] [2] 下一页

|

原标题:【财报与供应商数据存出入 谁在说谎?燕京啤酒管理层换血谋变求新】 内容摘要:业绩滞涨多年后,北京 燕京啤酒 股份有限公司(000729.SZ.下称燕京啤酒)终于跟上行业高端化步伐,但最近,一则问询函将其推到聚光灯下。 粤海永顺泰集团股份有限公司(下称永顺泰)近 ... 文章网址:https://www.doukela.com/zmt/126631.html; 免责声明:抖客网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。 |