继IPO认购遇冷、上市股价破发之后,国内第三大动力电池企业中创新航再遭暴击。

10月27日,中创新航重要客户之一的广汽埃安宣布,已联合广汽乘用车和广汽商贸,设立因湃电池科技有限公司,展开动力电池自研自产的产业化建设,总投资109亿元。埃安方面表示,“因湃公司注册成立,将助力埃安完成电池自主产业化布局,进一步形成产业链优势。”

此举被认为将对广汽埃安乃至整个广汽集团的电池供应商构成不利影响,中创新航因此受到重大冲击。当日,中创新航股价在已破发的基础上,再次暴跌34.58%,市值从600亿港元降至400亿港元。

中创新航在动力电池领域起步很早但发力较晚,为尽快追回市场份额,公司依靠政府补贴,以低价从同行手中“抢食”,争夺大客户。然而,随着整车厂陆续自建电池产能,中创新航客户相对集中的风险开始暴露。

为缓解眼前的业绩压力,中创新航又短视的选择削弱研发投入力度,在行业发展即将进入“淘汰赛”之际,公司未来前景令人不安。

凭借价格战变身行业黑马

中创新航前身为中航锂电,成立于2007年,是中国动力电池领域最老的玩家之一,远早于2011年底诞生的宁德时代。

此后,由于产业和技术路线变迁,公司在2013年走上行业第一的巅峰后,又从巅峰跌落。2018年,中创新航国内市占率不足1%,排名全国第九。

也正是在2018年,现任董事长刘静瑜临危受命,将中航锂电再次打造成为行业黑马。而这位财务出身的掌门人,成功秘诀之一就是“用低价撬大客户”。

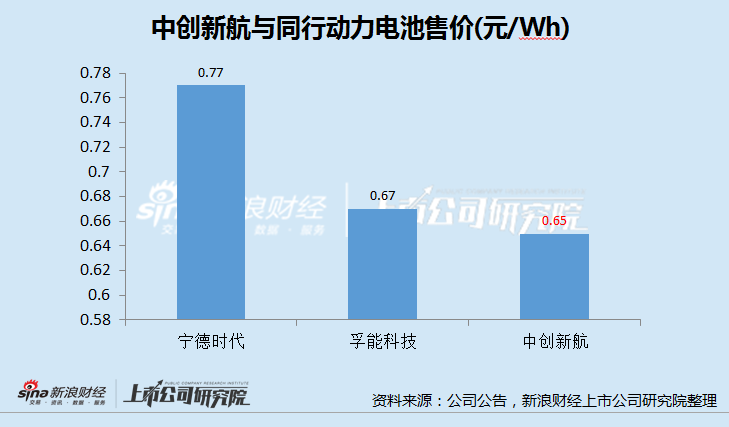

招股书显示,抖客网,2019年-2021年,中创新航动力电池的平均售价分别为0.87元/Wh、0.64元/Wh和0.65元/Wh,均低于宁德时代同期的销售均价。2021年,中创新航动力电池销售均价既低于比自己规模更大的宁德时代,也低于规模更小的孚能科技,售价之低可见一斑。

低价策略立竿见影。

2019年-2021年,中创新航营业收入分别为17.34亿元、28.25亿元和68.17亿元,近三年CAGR接近100%。公司的装机量从2019年的1.62GWh增长至2021年的9.31GWh,CAGR高达140%。招股书称,中创新航是国内唯一一个近三年装机量增长率维持在100%以上的企业。

弗若斯特沙利文数据显示,2021年中创新航在中国的装机量为9.1GWh,市占率为5.9%,排名中国第三,相比三年前不到1%的市占率和第九的行业排名均有大幅提升。

然而,成为行业黑马的背后,风险也在集聚。

客户集中风险开始暴露

中创新航借助低价策略和市场巨大供需缺口攻城略地的过程中,大客户起到了决定性作用,广汽集团在其中扮演了最为重要的角色之一。

招股书显示,2019年,广汽集团(即“客户G”)位列中创新航第二大客户;2020年至2022年一季度,广汽集团蝉联中创新航第一大客户,其中2020年和2021年占比均超过50%。由此看来,广汽埃安此番自行建设动力电池对于中创新航的打击程度可想而知。

除了此次出“幺蛾子”的广汽,小鹏汽车也对中创新航的营收构成重大影响。

2021年小鹏汽车贡献了中创新航5.37亿元营收,占比约7.9%。2022年一季度,小鹏汽车贡献了10.67亿元的收入,仅一个季度就达到2021年全年的2倍,占比骤然增加至27.4%,也让小鹏汽车一跃成为中创新航的第二大客户。

实际上,中创新航对于重要客户一直过于依赖。

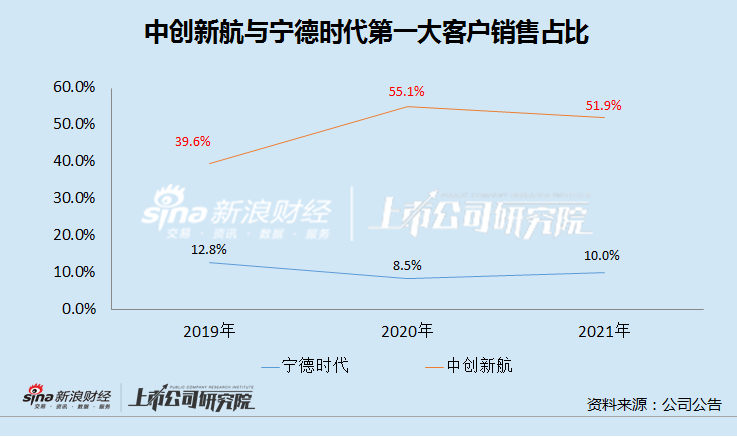

数据显示,2019年至2021年,第一大客户在中创新航的销售占比分别为39.6%、55.1%和51.9%,同期宁德时代的第一大客户销售占比则分别为12.8%、8.5%和10.0%。

值得注意的是,比亚迪由于大部分电池自供下游整车,因此也不存在客户依赖的问题。由此看来,在目前国内前三大动力电池企业中,中创新航是唯一一家存在大客户依赖问题的公司。

共2页 [1] [2] 下一页

|

原标题:【中创新航大客户自建产能暴露经营风险 低价策略何以为继?】 内容摘要:继IPO认购遇冷、上市股价破发之后,国内第三大动力电池企业中创新航再遭暴击。 10月27日,中创新航重要客户之一的广汽埃安宣布,已联合广汽乘用车和广汽商贸,设立因湃电池科技有限公 ... 文章网址:https://www.doukela.com/zmt/169829.html; 免责声明:抖客网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。 |